在近日舉行的2024年股東大會上,招商銀行行長王良的一席話,讓銀行的一組經營數據成爲關注焦點。

“今年一季度是一個重要的拐點。如果不良率和淨息差的水平出現‘倒掛’,就意味着銀行難以覆蓋信用成本、運營成本和資本成本,這將給銀行的可持續發展帶來巨大的挑戰。”王良說道。

這番話的背景在於,今年一季度多數上市銀行盈利表現低於預期,不少銀行的淨息差走低、不良率抬頭,二者甚至出現了罕見的“倒掛”。

從行業來看,金融監管總局數據顯示,今年一季度,我國商業銀行淨息差進一步收窄至1.43%,較去年四季度末下降了9個基點(BP);同時不良貸款率上升了0.01個百分點,達到1.51%。這種“倒掛”,還是行業首次。

而隨着半年報成績披露期臨近,銀行的業績成色再次受到廣泛關注。銀行的可持續發展,挑戰究竟有多大?

首次“倒掛”背後

淨息差與不良率“倒掛”,究竟意味着什麼?

從定義上看,淨息差是銀行貸款利息收入和存款利息支出之間的差額,反映銀行的盈利能力;而不良率則是銀行不良貸款佔總貸款的比例,反映銀行資產質量的風險程度。

尊彩黃金產業研究院院長吳龍對中國新聞週刊表示,不良貸款率與淨息差的(計算)分母不同,一個是生息資產,一個是貸款總額,二者對比基礎不同;此外,不良率屬於存量概念,淨息差屬於流量概念,概念基礎也不一致。

“淨息差與不良率的內在關係本質是銀行收益與風險的動態平衡問題。儘管將淨息差與不良率直接比較絕對值不嚴謹,但淨息差與不良率的長期‘剪刀差’(如淨息差連續5年下降、不良率持續攀升)能反映銀行盈利能力與風險壓力的背離態勢。”吳龍說道。

也就是說,雖然二者不能直接用來比較,但二者的“倒掛”確實釋放出一定的經營壓力信號。

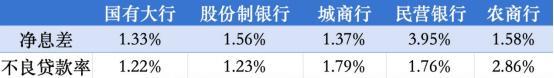

根據金融監管總局披露的數據,2025 年一季度,國有大行、股份制銀行、城商行、民營銀行、農商行的淨息差分別爲1.33%、1.56%、1.37%、3.95%、1.58%。不良率方面,國有大行和股份制銀行最低,分別爲1.22%和1.23%,城商行和民營銀行的不良貸款率爲1.79%和1.76%,農商行不良貸款率則達到2.86%。

2025年一季度,城商行與農商行的行業淨息差均低於不良率。

具體到已上市的銀行,出現“倒掛”情況的銀行比例超過四分之一。Wind數據顯示,今年一季度,42家A股上市銀行中,共有11家淨息差數值低於不良率數值,出現“倒掛”情況,包括1家國有大行(交通銀行)、2家股份行(華夏銀行、民生銀行)和6家城商行(北京銀行、西安銀行、上海銀行、鄭州銀行、貴陽銀行、蘭州銀行)、2家農商行(紫金銀行、青農商行)。

安邦智庫(ANBOUND)研究中心研究員魏宏旭對中國新聞週刊進一步解讀,淨息差與不良率出現“倒掛”,意味着銀行的主要業務可能面臨一定的虧損壓力,或只能依靠中間業務或者投資業務“賺錢”彌補信貸業務的損失,這也意味着銀行經營壓力的增大。

以股份行中出現“倒掛”的華夏銀行爲例,2025年一季報顯示,截至報告期末,該行不良貸款率爲1.61%,比上年末上升0.01個百分點,淨息差僅爲1.57%,較2024年末下滑0.02個百分點。

雖然近年來華夏銀行不良率呈現波動式下降趨勢,從2022年上半年末的1.79%下降到2025年一季度的1.61%,但其淨息差收窄幅度更甚,2022年上半年末該行淨息差尚能保持在2%以上,到2024年上半年降至1.61%,2025年一季度繼續下滑至1.57%,這直接導致“倒掛”的發生。

與之對應,華夏銀行一季度實現營業收入181.94億元,同比下降17.73%,實現歸母淨利潤50.63億元,同比下降14.04%,創下了該行近20年最差的一季度表現。

華夏銀行在今年2月召開的2025年工作會議上,提出全面開展專項行動,包括深化“息差提升1BP”、錨定市場份額提升至1%目標、每個分行至少解決1個老大難不良處置問題等。而今看,成效有待顯現。

規模相對更小的城農商行,面臨的壓力也更大,“倒掛”現象更爲普遍。以蘭州銀行爲例,其2025年一季度淨息差爲1.46%,不良貸款率爲1.81%,差值爲-0.35%,屬於城農商行梯隊裏指標差值最大的。

2025年一季度,蘭州銀行實現營業收入20.37億元,同比增長3.26%;實現歸母淨利潤5.59億元,同比增長2.36%。雖然業績實現正向增長、1.81%的不良率較2024年末下降0.02%,但其仍是已披露一季報的上市城商行中不良率最高的銀行。

關於不良率的控制,蘭州銀行回覆中國新聞週刊表示,近年來該行在不良資產分類新規從嚴要求背景下,從構建“現金清收+重組盤活+覈銷處置+批量轉讓”存量不良化解模式、強化源頭管控、把好新增貸款質量關、完善風險治理架構、構建智能風控中樞等5個維度來提升信貸資產風險管控能力。

銀行轉型得提速了

而對銀行經營來說,淨息差與不良率的意義不止於此。二者的“倒掛”不僅意味着經營壓力的增大,更說明銀行賺錢更難了。

國信證券研報指出,銀行淨利潤增長乏力主要受到三個因素的影響:淨息差持續回落、部分領域風險暴露和生息資產規模下降。

其中,淨息差的持續下降是影響淨利潤增長的首要因素。事實上,息差壓力已經成爲銀行業的持續挑戰。

根據安永報告數據,截至2024年末,58家A股和港股上市銀行的平均淨息差爲1.52%,已連續5年下降。而從各家上市銀行近期召開的股東大會來看,銀行業淨息差進而盈利承壓的趨勢尚未有明顯觸底信號。

這種情況下,非息收入成爲必爭之地。很多銀行通過提高中間業務收入佔比、加大債券投資等轉型措施來對沖利差收窄的影響。

問題在於,轉型是充滿挑戰的,不同銀行的自身情況與能力半徑也不盡相同。對銀行來說,投資收益帶來業績增長的可持續性有待觀察。

仍以華夏銀行爲例,2024年,得益於第四季度的“債牛”,華夏銀行實現投資淨收益157億元,相當於2020年的8倍。該行投資收益佔營收比重高達16.16%,對比之下招商銀行僅爲8.85%。

而隨着今年以來利率市場波動較大,近幾年加大對債市投入的華夏銀行受到了影響,今年一季度該行總投資收益轉爲虧損超1.5億元。失去投資收益對業績的支撐,疊加利息淨收入持續下滑,造成了華夏銀行一季度淨利潤同比下滑14.04%的局面。

就在7月14日,央行金融市場司負責人提示:中小銀行債券投資需保持合理“度”,把握好收益與風險平衡,個別激進投資的金融機構需關注利率和信用風險。

這裏雖然沒有點名具體是哪些金融機構,但依舊值得華夏銀行警惕。

對於銀行來說,僅僅嘗試做好“投資”這項副業是遠遠不夠的,還應以自身實力練就更爲平穩的破局方式。

在上海大學上海科技金融研究所高級研究員、教授陸岷峯看來,從更深層次來分析,指標“倒掛”暴露了銀行業發展中的結構性矛盾:資產端收益率持續下行與負債端成本剛性的矛盾;規模擴張模式與資本約束的矛盾;風險暴露滯後性與收益即時性的矛盾。

“種種挑戰下,我國商業銀行必須重構盈利模式:從依賴規模擴張轉向精細化管理,從同質化競爭轉向差異化風險定價,需聚焦‘資產端增效+負債端減壓’的雙輪驅動。未來銀行業或將加速分化,那些具備更強風險定價能力和成本控制優勢的銀行,才能在這場‘息差保衛戰’中存活下來。”陸岷峯指出。

參考資料:

《銀行股漲勢如虹,淨息差和不良率卻“倒掛”,銀行盈利承壓如何破局?》,2025-07-11,第一財經

《「淨息差-不良率」42家上市銀行大排名》,2025-07-11,看懂經濟

記者:於盛梅

編輯:餘源