商超行業正經歷着一場前所未有的變革。

一面是山姆、Costco等倉儲會員店加速攻城略地,前置倉模式捲土重來,一面是步步高、永輝超市等傳統商超門店數量出現縮水。

一度風光無兩的“大賣場”模式,爲何不靈了?

火爆的胖東來被視作傳統商超界的“神”,多家傳統商超成爲“信徒”,紛紛選擇“爆改”。胖東來式“爆改”,真能成爲是傳統商超的那根“救命稻草”嗎?

不光如此,即時零售的熱潮重燃,2萬億市場規模待想象,傳統商超也選擇入局激戰,勝算幾何?

1

“大賣場”模式,爲何不靈了?

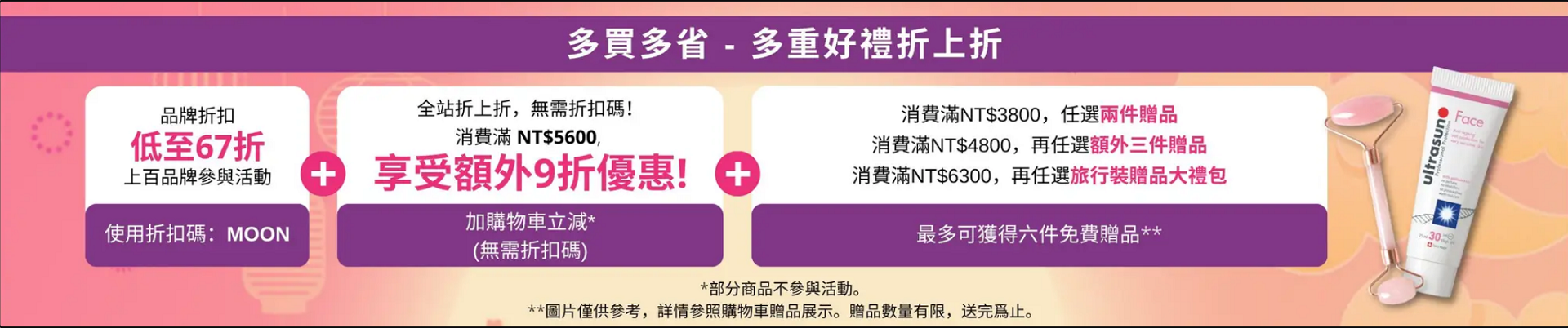

近日,山東零售巨頭銀座股份透露一則新動向:通過調度區域門店,全面對標胖東來84項服務項目,通過提升運營能力,帶動銷售增長。

來源:上證E互動平臺

今年以來,加入胖東來“爆改”大軍的傳統商超品牌不勝枚舉,銀座股份此舉也並不意外。永輝超市、中百集團、步步高相繼“胖改”,其中永輝超市已完成23家門店調改工作,預計春節前開業調改店將達40-50家。

傳統商超大費周章“爆改”的背景是,大賣場“橫掃天下”的格局不再,傳統商超頹勢已顯現,這一點從多家上市商超的財務報表可以窺見端倪。

Wind數據顯示,前三季度,A股10家超市上市公司中,4家公司營收出現不同程度的下滑,從歸母淨利潤來看,只有4家公司實現同比增長,其餘6家公司均出現增速下滑,其中,中百集團、永輝超市、*ST人樂3家公司出現虧損,中百集團、永輝超市同比下滑309.35%、248.81%。

來源:Wind

相反的是,超市行業企業整體進入陣痛期,山姆等倉儲會員店業態經營情況卻能逆勢而行。

中國連鎖經營協會發布“2023年中國超市TOP100”榜單顯示,2023年,超市TOP100企業銷售規模爲8680億元,門店總數2.38萬個,分別同比下降7.3%、16.2%。

與此同時,沃爾瑪中國山姆從2012年的8家門店增長至今50多家門店,以前三季度財務數據推算,平均單店銷售額約17億元,遠超永輝超市、中百等傳統商超。

在“胖改”之前,永輝、家家悅、高鑫零售(大潤發母公司)等衆多傳統商超也一度試水倉儲會員店,成爲2021年中國零售業的一大熱點。

然而,隱形行業門檻之下,轉型會員店實非易事。

2022年以來,許多“大賣場”轉型而來的倉儲店又匆匆消失:家樂福、北京華聯等旗下多家倉儲式會員店停業,永輝則從2021年底開業的53家倉儲會員店減少至2023年半年度業績會上回應的44家,此後財報再未提及倉儲會員店的進展。

對於傳統商超轉型倉儲會員超市成效一般的原因,中國企業資本聯盟副理事長、中國企業資本聯盟中國區首席經濟學家柏文喜告訴記者,“傳統商超在轉型過程中,往往引入了大量同質化商品,缺乏差異化,疊加門店運營成本不斷增長,進一步壓縮了利潤空間。此外,在供應鏈效率上,傳統商超可能不如專業的倉儲會員店,無法有效降低成本,提高商品性價比。”

反過頭來看,曾幾何時風光無兩的“大賣場”模式,爲何不靈了?

柏文喜認爲,電商行業的興起對大賣場模式造成了直接衝擊,尤其是O2O模式和生鮮電商的即時配送服務,搶佔了大賣場的市場份額。隨着消費需求升級、多元化,消費者對高品質商品和服務的需求增加,而大賣場模式難以全部滿足這些需求。此外,傳統大賣場的盈利模式在市場競爭中已難以爲繼。

2

胖東來式“爆改”,

是那根“救命稻草”嗎?

眼下,學習“胖東來模式”也蔚然成風,依靠“胖改”,傳統商超們真能“逆天改命”嗎?

作爲“中國民營連鎖超市第一股”,步步高近年來徘徊在退市邊緣,從今年前三季度財務數據來看,率先“胖改”的步步高,營收增速自2020年以來首次回正,近日步步高總裁兼超市總經理鄧靜在分享中表示,經過胖東來的幫扶半年後,步步高超市在12月即將跑出盈利正負零,結束近三年連續虧損的局面。

胖東來創始人於東來一行走訪步步高門店。來源:步步高官網

不過,另一位胖東來“學徒”永輝超市尚未走出虧損泥潭,但虧損面也有所收窄。

今年前三季度,永輝超市實現營收545.49億元,同比下降12.14%,歸母淨利潤爲-7786.57萬元,同比下降248.91%。不過分季度來看,第三季度營收和歸母淨利潤雙雙同比下降,但環比第二季度分別增長4.07%、23.40%。

向業界“頂流”看齊,主動進行胖東來式“爆改”,是傳統商超的那根“救命稻草”嗎?

CIC灼識諮詢高級諮詢顧問李嘉琪指出,“胖東來的成功不僅在於賣場佈局和商品結構的調整,更源於其深厚的企業文化、員工福利以及對消費者需求的精準把握,這種模式編比較難以大規模複製,傳統商超在轉型過程中,應因地制宜,立足消費者需求而定未來發展策略。”

柏文喜也表達了類似的觀點,“胖東來的模式雖然在某些區域取得了成功,但由於其區域性特點和規模限制,對於大規模零售企業來說,複製胖東來的模式可能存在挑戰。胖東來模式爲傳統商超提供了轉型參考,特別是在提升服務質量和優化商品管理方面,但能否成爲‘救命稻草’還要視具體情況而定。”

3

零售業再掀併購重組潮

背後隱藏哪些商業邏輯?

此外,鄧靜還透露稱,“步步高在2021年有235家門店,2023年還有84家門店,但是到今年年底,我們把那一些沒有能力做好的門店全部關閉,到今年12月份僅剩下27家門店。”

閉店不是目的,保利潤纔是。事實上,“瘦身”保利潤的商超品牌不止步步高。近日,零售業企業“清倉”式資本運作的消息不斷。

永輝超市12月18日公告稱,旗下全資子公司重慶永輝清倉中百集團,套現4.4億元,但投資收益從持有到現在累計虧損4600萬。對於清倉中百集團,永輝超市回應稱,聚焦主業,回收非核心戰略相關的投資。

此外,永輝超市“瘦身”動作不斷,去年12月相繼出售1.43%萬達商管股權、10%紅旗連鎖股權;今年9月,名創優品擬收購永輝超市29.4%股權成爲其第一大股東;截至目前,其年內關店數量超200家。

來源:永輝超市

此外,阿里巴巴的新零售版圖也在“瘦身”,12月17日宣佈出售銀泰百貨100%股份,預計因此虧損約93億元。知名超市人人樂近期因13元甩賣旗下13家公司也受到衆多關注。

可以看出,爲走出困境,一邊是企業關店“瘦身”,收縮戰線,一邊是,新“國九條”“科八條”“併購六條”等政策東風之下,零售行業上市公司併購重組活躍,掀起了整合潮。

“關店潮”“整合潮”背後,隱藏着怎樣的邏輯?

天使投資人郭濤認爲,“關店潮”“整合潮”背後是市場的優勝劣汰。關店是企業面對虧損和不佳業績的主動止損,減少不良資產;“整合潮”是利用政策優勢,企業通過併購重組優化資源配置,增強競爭力,實現規模效應,也是行業集中化的體現,讓強者更強,淘汰落後產能。

4

即時零售熱潮重燃

傳統商超勝算幾何?

不僅僅是倉儲會員店、胖東來式“爆改”,衆多傳統商超正嘗試緊緊抓住每一個零售業的風口。

今年被譽爲人形機器人元年,已經有商超瞄準了這一新業態。11月底,濟南銀座商城與國內從事仿生機器人制造的EX機器人舉行簽約儀式,將打造未來科技綜合體,也將是首家機器人科技賦能的國有商業零售綜合體,推動傳統商業模式轉型升級。

傳統商超主動求變是一種信號,挽救頹勢是大勢所趨。自2018年後,零售業如今再度颳起即時零售的熱潮,不少傳統商超企業也紛紛佈局即時零售,試圖由此突圍。

12月17日,沃爾瑪中國與美團宣佈達成戰略合作,目前,全國沃爾瑪門店已經全面上線並接入美團配送。

在此之前,山姆早已依靠依託極速達業務,成爲中國即時零售前置倉賽道的“頭號玩家”。據沃爾瑪公司全球總裁兼首席執行官董明倫介紹,當前沃爾瑪中國約有半數的銷售額源自線上渠道,這很大程度上得益於超350個山姆店前置倉。

此外,永輝超市依託千餘家線下門店,持續改造全倉、半倉、店倉,發展衛星倉,加快推進“倉店合一”模式;去年3月,盒馬鮮生宣佈推出“1小時達”服務,今年8月,盒馬在上海再度佈局前置倉模式,提供3公里30分鐘內送達服務......

同時應當看到,即時零售這一賽道上也已是羣雄並起,叮咚買菜等社區生鮮電商,京東、美團、餓了麼等互聯網大廠成爲前置倉業態的“主力軍”,例如,當前美團閃電倉數量已超過3萬個。

AI製圖

郭濤認爲,“對於傳統商超而言,即時零售是一個機遇。傳統商超有線下門店和庫存優勢,即時零售能拓展銷售渠道,增加消費場景,提升門店輻射範圍和庫存週轉。雖面臨線上運營和配送挑戰,但能與線上平臺合作,發揮自身優勢,實現轉型。”

“一方面,即時零售模式可以有效拓寬傳統商超的服務半徑,帶來額外的線上業務增長。另一方面,線上業務擴展可能並未完全彌補線下銷售的下滑,而且依賴第三方平臺獲取流量,導致利潤空間被進一步壓縮。同時,即時零售市場競爭激烈,對傳統商超的供應鏈效率、履約能力和成本控制提出了更高的要求”,李嘉琪指出,面對這樣的局面,傳統商超需要線上線下業務協同發展,還需在服務和商品差異化上做出突破。

近日,商務部國際貿易經濟合作研究院發佈《即時電商發展報告(2024)》顯示,2023 年,國內即時零售規模達到6500億元,同比增長28.89%,預計2030年將超過2萬億元。

作爲線上新玩家,傳統商超切入即時零售賽道,入局激戰,如何把控線上流量,爭奪客源市場,留給傳統商超的即時零售想象空間還有多大,無疑這又將是一個零售業的新故事。

(大衆新聞記者 都亞男)